http://78-131-57-228.static.hdsnet.hu/9-kulfold/3593-csalasban-talaltak-vetkesnek-a-goldman-sachs-sztarkereskedojet#sigProId415929447b

Befektetők kárára elkövetett csalásban mondta ki vétkesnek az eljáró amerikai bíróság esküdtszéke a Goldman Sachs (GS) globális pénzügyi szolgáltató csoport egyik volt alelnöki rangú kereskedőjét. Ez az egyik legnagyobb horderejű olyan bírósági végzés, amely közvetlenül az öt évvel ezelőtt kirobbant globális pénzügyi válsághoz kötődik.

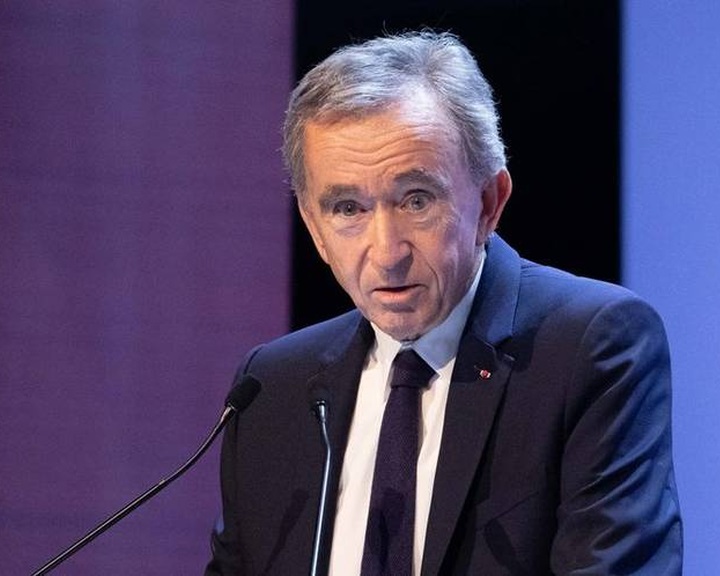

A francia Fabrice Tourre 2008-tól a GS londoni befektetési részlegénél dolgozott.

Az amerikai Értékpapír- és Tőzsdefelügyelet (SEC) hatalmas piaci felfordulást keltő bejelentéssel 2010 áprilisában közölte, hogy csalás gyanújával eljárást indított a Goldman Sachs és személyesen a magas beosztású kereskedő ellen.

A vizsgálatba a brit pénzügyi felügyelet (FSA) is bekacsolódott.

A vád alapja az volt, hogy a SEC szerint a Goldman Sachs 2007-ben - még a globális hitelválság elhatalmasodása előtt - olyan, kockázatterítő céllal értékpapírosított szintetikus kötelezvény-portfoliót (CDO) kínált a piacon, amelybe nem elsőrendű, "subprime" amerikai jelzálog-követeléseket is belecsomagolt fedezetként, és elhallgatta a befektetők előtt, hogy a szóban forgó CDO-portfolió összeállításában jelentős szerepe volt egy fedezeti alapnak.

A Paulson & Co. nevű fedezetialap-társaság az amerikai értékpapír-felügyelet szerint eközben pozíciókat vett fel az amerikai jelzálogkötvény-piac összeomlására, így gyakorlatilag a Goldman Sachs által terjesztett CDO-termék ellen is. A jelzálogkötvény-piac összeomlása be is következett, és a SEC álláspontja szerint felmerült a Paulson és a GS közötti összejátszás gyanúja.

A fedezeti alap annak idején egymilliárd dollárt nyert, a külső befektetők hozzávetőleg ugyanennyit vesztettek a tranzakciós láncolaton.

A csalárdnak minősített tranzakció legnagyobb egyedi károsultja a Royal Bank of Scotland volt, 840 millió dollár veszteséggel. A brit nagybankot később 45 milliárd font költségvetési tőkeinjekcióval mentette meg az összeomlástól a brit kormány, amely ezzel 70 százalékos részesedést szerzett a pénzintézetben.

Az ügy fő vádlottja Fabrice Tourre volt, akit háromévi eljárás után csütörtökön felelősnek mondott ki egy manhattani bíróság az ügyletbe bevont intézményi befektetők megtévesztéséért és a nekik ezzel okozott veszteségért. Tourre pénzbüntetésre és az ügyletből eredő profit visszafizetésének elrendelésére számíthat.

A Financial Times pénteki kommentárja szerint a jogi győzelem jól jött a SEC számára, az amerikai felügyelet ugyanis eddig sorra alulmaradt a pénzügyi válsághoz kötődő hasonló bírósági eljárásokban.

A Goldman Sachs már 2010-ben egyezségre jutott az amerikai pénzügyi felügyelettel, amelynek 550 millió dollár bírságot fizetett, és elismerte, hogy "hibákat" követett el a tranzakció során. A cég azonban azóta is cáfolja, hogy szándékosan állított volna össze olyan CDO-portfoliót, amelyről tudta, hogy veszíteni fog értékéből, és így a fedezeti alap nyerni fog az ügyleten. A GS annak idején közölte, hogy maga is nettó 75 millió dollárt veszített a tranzakción.

Forrás: MTI